Comprare azioni nel 2024: Tutorial, Migliori piattaforme e Strategie

Comprare azioni è un’attività ormai diventata alla portata di tutti, grazie alle piattaforme di trading online e al continuo calo delle commissioni. Il mondo degli investimenti è diventato sempre più accessibile e non poteva esserci momento migliore di questo, considerando che negli ultimi 5 anni gli indici di Borsa hanno continuato a superare i loro record storici.

In questa guida vedremo tutti i passaggi per comprare azioni in sicurezza, utilizzando broker autorizzati da Consob che rispettano le normative italiane e europee. Vedremo anche come usare la piattaforma di eToro (puoi registrarti gratis qui) per comprare azioni senza commissioni, risparmiando così sui costi di intermediazione.

Menzioneremo anche le principali truffe che potresti incontrare sul tuo cammino, parleremo di come evitarle e di strategie per costruire un buon portafoglio azionario orientato al lungo termine.

Indice

Dove puoi comprare azioni

Le azioni vengono scambiate in Borsa, ma gli investitori al dettaglio non possono accedere direttamente agli scambi delle Borse Valori. Per comprare o vendere azioni hai necessariamente bisogno di un intermediario, che in termini tecnici viene chiamato un broker. I broker non sono persone in giacca e cravatta che urlano sul trading floor delle Borse, per lo meno non più.

Oggi i broker sono società che operano principalmente online, comprando e vendendo titoli su richiesta dei loro clienti. Quando vuoi comprare un’azione di Amazon, per esempio, devi inviare l’ordine al tuo broker che poi lo eseguirà per conto tuo aggiungendo l’azione al tuo portafoglio titoli.

Normalmente il broker ti mette a disposizione una piattaforma di trading online, cioè un software che ti aiuta a tenere sotto controllo le tue operazioni, monitorare gli investimenti, guardare i grafici dei vari strumenti finanziari e tenere traccia di tutti i movimenti del tuo conto.

Ci sono diverse tipologie di broker e la prima cosa da fare per comprare azioni è scegliere quello con cui lo vuoi fare. Principalmente ci sono due tipi di broker: le banche, che normalmente offrono ai clienti vari servizi tra cui quello di trading online, e le aziende specializzate che invece fanno soltanto questo.

La maggior parte degli investitori oggi sceglie di utilizzare un broker online specializzato solo in questo tipo di servizi, vista la serie di vantaggi che questa soluzione offre rispetto alle banche. Principalmente ci sono tre motivi:

- Le commissioni dei broker online sono in media molto più basse rispetto a quelle richieste dalle banche;

- Mantenere separato il conto corrente dal conto che si utilizza per gli investimenti permette di tenere divisi due aspetti molto diversi della finanza personale;

- Le piattaforme realizzate dai broker online di solito sono più semplici da utilizzare e sono gratis.

Nulla ti vieta di rivolgerti lo stesso alla tua banca, ma il nostro consiglio è quello di scegliere un’azienda specializzata.

Migliori broker per comprare azioni

Fatta questa dovuta premessa, vediamo ora quali siano nel concreto i migliori broker a cui rivolgersi per comprare azioni. Troverai centinaia di società e piattaforme che si offrono di aiutarti a investire, ma concretamente solo una manciata di queste meritano la tua attenzione. Attualmente ci sono tre broker che raccomandiamo:

- eToro (clicca qui per il sito ufficiale) – Un leader a livello europeo nel mondo degli investimenti, con molti vantaggi interessanti. Quello che ci interessa di più in questo contesto è la possibilità di comprare azioni senza commissioni su tutte le principali Borse americane ed europee.

- Markets.com (clicca qui per il sito ufficiale) – Altro ottimo broker che ti permette di non pagare nessuna commissione per 90 giorni su tutti i tuoi investimenti in azioni. Sono disponibili oltre 7.500 titoli azionari e presto verranno aggiunti anche ETF e fondi comuni d’investimento.

- XTB (clicca qui per il sito ufficiale) – Un broker poco utilizzato in Italia ma molto popolare in altri paesi europei, che fa capo a una società quotata in Borsa e vanta José Mourinho come suo ambassador. Ottimo per investire in azioni con commissioni minime e per la quantità di corsi di formazione gratuiti offerti ai clienti.

Sono tre ottimi servizi, ma ogni investitore ha le sue preferenze. Per questo potresti considerare di provarli tutti e tre usando i conti demo gratuiti offerti da questi broker. Il conto demo è un account con solo denaro virtuale che ti permette di esercitarti nel trading senza rischiare il tuo capitale.

Perché non conviene comprare azioni in banca

Investire in azioni significa puntare una piccola crescita in percentuale del nostro portafoglio di anno in anno, che nel lungo termine può fare una grande differenza. Soprattutto all’inizio, nei primi mesi e nei primi anni, è importante cercare di ridurre al minimo i costi per rivalutare il più possibile il capitale e permettere ai profitti di generare altri profitti reinvestendoli.

Comprando azioni in banca ti ritroverai a pagare una quantità importante di commissioni che erode da subito il tuo capitale. Supponiamo, ad esempio, che tu voglia investire 15.000€ su un portafoglio di 15 titoli azionari. Rivolgendoti a Fineco, Intesa, Unicredit e tutte le altre banche più conosciute in Italia, le commissioni medie per ogni eseguito sono di 15-20€ fissi + 0,2% di costi variabili sul totale investito.

Ipotizziamo di rimanere nella fascia più bassa di questa forbice di costi. Sui tuoi investimenti, le commissioni saranno complessivamente di:

15 titoli x 15€ fissi + (15.000€ di investimento totale x 0.002% di costi variabili) = 255€

Significa che hai già perso oltre l’1,5% del tuo investimento, lasciando oltre 250€ alla tua banca. Pagherai di nuovo la stessa cifra quando venderai i titoli, perché le commissioni vengono addebitate sia al momento dell’acquisto che al momento della vendita. E se il tuo capitale iniziale è meno di 15.000€, in percentuale i costi saranno ancora più alti.

In tutto questo, non è assolutamente detto che tu riceva un servizio migliore rispetto a quello di un broker online e nella maggior parte dei casi è assodato che le banche cerchino di dissuadere i clienti dall’investire in proprio per vendere più servizi di risparmio gestito.

Clicca qui per risparmiare commissioni e investire in azioni con zero costi su eToro

Comprare azioni con Poste Italiane

Attualmente Poste Italiane ha un sistema per fare trading online piuttosto complesso. C’è una piattaforma specifica per comprare solo titoli di Stato, mentre tutti gli altri strumenti sono disponibili solo attraverso la piattaforma Bancoposta. Per aprire un account devi necessariamente recarti in filiale, in quanto non è prevista la possibilità di aprire il conto online.

Dopo aver aperto il conto Bancoposta, dovrai pagare 2€ al mese per mantenere attiva la piattaforma con i prezzi degli strumenti finanziari che vanno aggiornati manualmente. Per contro, una piattaforma come quella di Markets o XTB ti offre gratis i prezzi in tempo reale.

Oltre al canone per mantenere attivo il servizio, ci sono le commissioni sugli investimenti. Queste partono da 18€ per eseguito su tutti i conti che effettuano meno di 10 operazioni al mese, la fascia in cui si colloca solitamente un investitore al dettaglio. Complessivamente non conviene scegliere Poste Italiane per comprare azioni, viste le alternative sul mercato.

Se vuoi conoscere meglio le alternative che riteniamo più valide, ti consigliamo la lettura di alcune delle nostre recensioni più popolari:

Quali azioni comprare oggi?

Questa è la domanda a cui tutti gli investitori cercano di dare una risposta. Nessuno può sapere con totale certezza quali siano le azioni migliori da comprare in questo momento, perché milioni di investitori partecipano al mercato azionario in ogni momento facendo oscillare il valore dei titoli.

Negli ultimi anni le azioni tech e quelle legate alla sostenibilità ambientale hanno corso a rialzo, offrendo ritorni importanti agli investitori. Non è detto che sia ancora così nei prossimi 5 anni, considerando le valutazioni stellari che molte aziende connesse a questi settori hanno già raggiunto.

Per la maggior parte degli investitori, anziché cercare di comprare l’azione perfetta al momento perfetto, è meglio adottare una strategia di investimento passiva, come abbiamo spiegato nella nostra guida per investire in azioni. Si tratta di un approccio che non cerca di battere il mercato, ma di diversificare il più possibile il portafoglio. Questa strategia affonda sull’osservazione dei mercati azionari nel corso dei decenni, che ci insegna tre cose:

- L’economia alterna cicli di crescita a periodi di recessione;

- I cicli di crescita nel lungo termine sono più forti e duraturi dei periodi di recessione e l’economia mondiale nel lungo termine cresce;

- Malgrado l’economia nel complesso cresca, alcuni settori vengono abbandonati, altri decollano e altri ancora raggiungono la loro fase di maturità.

Diversificando il più possibile il tuo portafoglio, ti metti in condizione di crescere insieme all’economia globale nel lungo termine. Molto difficilmente tra 6 mesi avrai triplicato il tuo investimento, ma in media potrai aspettarti nel lungo termine un rendimento del 9-10% annuo.

Strategie per comprare azioni

Oltre a sapere come comprare azioni, è importante avere anche una strategia per costruire il portafoglio. Qui vogliamo presentare tutte le strategie principali che potresti considerare, insieme ai loro pro e contro. Tieni a mente che, se scegli di fare trading con una piattaforma che applica dei costi fissi sulle tue operazioni, le strategie che prevedono di fare più compravendite implicano necessariamente più costi.

Inoltre tieni sempre a mente che rischio e rendimento sono proporzionali. Se investi tutti i tuoi soldi su una piccola startup, c’è la possibilità che tu li perda tutti perché la società fallisce; dall’altra parte c’è la possibilità che l’azienda diventi una nuova storia di successo come Amazon o Facebook, moltiplicando il valore del tuo investimento.

Dall’altra parte un portafoglio di azioni molto consolidate e legate a dei settori tradizionali è molto più stabile. Magari non aumenterà a dismisura di valore, ma non sarà come mettere il tuo capitale sulle montagne russe.

ETF azionari e investimenti passivi

Questa è la strategia che scientificamente parlando conviene alla maggior parte dei risparmiatori che vogliono investire in Borsa. Le ricerche sul tema dimostrano che oltre il 90% dei gestori di grandi fondi d’investimento non riesce a battere il mercato. Se non ci riescono loro, la probabilità che ci riesca tu è piuttosto bassa.

Una strategia di investimento passiva implica una diversificazione totale del portafoglio su quante più aree geografiche e settori possibile. L’obiettivo è ridurre il rischio e la volatilità, seguendo i cicli dell’economia. Alcune delle tue azioni nel tempo schizzeranno alle stelle, altre caleranno a picco, altre avranno un rendimento mediocre. Nel complesso, però, il mercato ha reso circa il 10% l’anno nel corso degli ultimi 100 anni.

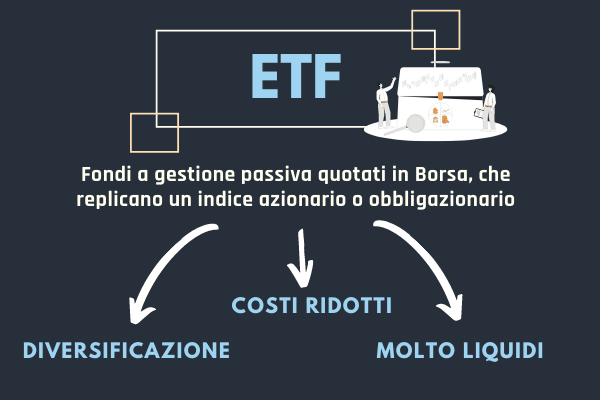

Per diversificare così tanto il portafoglio, spesso gli investitori si servono degli ETF. Gli ETF sono dei fondi d’investimento che replicano un certo indice: quelli più popolari sono quelli che tracciano grandi indici molto diversificati come lo S&P 500, il Nasdaq 100 o il MSCI World Index. Acquistando una singola quota di un ETF stai automaticamente diversificando il portafoglio su tutte le azioni che contiene.

Gli ETF sono anche quotati in Borsa, per cui hanno un mercato estremamente liquido per comprare e vendere quote. Non sono gestiti attivamente da trader che fanno investimenti speculativi con i soldi del fondo, ma si limitano a replicare passivamente un certo indice. In questo modo non corri il rischio che il gestore possa fare scelte sbagliate e paghi delle commissioni estremamente basse, nell’ordine dello 0,1-0,2% annuo.

Clicca qui per scoprire gli ETF che puoi comprare senza commissioni su eToro.

Comprare e vendere azioni in giornata

La strategia diametralmente opposta all’investimento passivo è il trading intraday. Nel trading intraday si cerca di speculare sulle minime oscillazioni degli strumenti finanziari, cercando di fare tante piccole operazioni che sommate possano restituire un ritorno complessivo interessante.

Sappi in partenza che la maggior parte dei trader intraday ottiene ritorni più bassi rispetto al mercato, statisticamente. Detto questo, la maggior parte dei cantanti non riesce a sfondare ma questo non evita ad alcuni di riuscirci davvero. Devi solo essere consapevole del fatto che si tratta di una strategia rischiosa e altamente speculativa.

Rispetto a una strategia di investimento passiva, richiede anche molto tempo da dedicare agli investimenti e una grande conoscenza dei mercati. Sono due presupposti necessari, insieme a una piattaforma senza costi fissi. Se ti ritrovassi a pagare 15-20€ per eseguito facendo 10-15 operazioni al giorno, i costi lieviterebbero nell’arco di poco tempo.

Il trading intraday è una professione più che una forma di investimento. Chi fa questo lo fa sovente a tempo pieno, talvolta lavorando anche per un fondo di investimenti oltre a gestire i propri risparmi. Non è la più semplice né la meno impegnativa delle strade, e ha lo svantaggio sistematico di pagare molti costi di intermediazione.

Value investing

Il value investing è la forma di investimento predicata dal leggendario investitore Warren Buffett. Si tratta di una via di mezzo tra le prime due: non ci si accontenta di diversificare il portafoglio su tutti i titoli che esistono, ma dall’altra parte non si fa nemmeno una continua compravendita di azioni.

Chi compra azioni in ottica di value investing lo fa perché ritiene che una società sia sottovalutata rispetto ai suoi fondamentali, cioè che la valutazione di Borsa sia più bassa del valore oggettivo dell’azienda. Questo richiede la capacità di comprendere i dati di bilancio di un’azienda, che sono gli elementi più importanti per fare value investing.

Immaginiamo, ad esempio, che tu conosca molto bene il mondo della moda e dell’abbigliamento. Hai notato che un certo brand sta andando molto di moda sui social media da un paio di mesi a questa parte, ma il titolo sembra ancora non averne giovato in Borsa. L’ultimo bilancio disponibile rivela che la società è solida a livello economico, finanziario e patrimoniale, così decidi di investire sul titolo.

Se vuoi imparare a fare questo tipo di analisi, ti consigliamo di dare un’occhiata al corso gratuito di XTB che trovi cliccando qui. Si tratta di un corso guidato da investitori di professione che ti accompagnerà alla scoperta di tutti i concetti importanti legati al value investing e al risk management.

Growth investing

Questa è la filosofia che si è rivelata più premiante negli ultimi 10 anni, ma ricordando sempre che i dati passati non sono indicativi dei rendimenti futuri. I growth investor scelgono di investire su società molto giovani che operano in settori promettenti. Anche se magari queste aziende operano ancora in perdita, agli investitori interessa il loro tasso di crescita annuo.

Eventualmente una piccola startup nel corso degli anni può diventare una grande società profittevole, con un titolo che vola in Borsa e che magari distribuisce dividendi interessanti. Di solito questa strategia funziona bene quando i tassi di interesse delle banche centrali sono bassi e l’economia cresce a un ritmo spedito, mentre tende a soffrire di più nei periodi di recessione rispetto ad altre categorie di investimenti azionari.

Un vantaggio del growth investing è che le società in forte espansione non distribuiscono dividendi, preferendo di solito reinvestire i flussi di cassa nel loro business. Per cui il valore per gli azionisti rimane intatto: la valutazione rifletterà gli utili realizzati nei bilanci precedenti, ma non verrai tassato sul dividendo.

Buona parte delle aziende growth sono quotate negli Stati Uniti. Per questo motivo è consigliabile avere un broker che offre condizioni vantaggiose sul mercato americano per investire su questo tipo di titoli. Uno su tutti è eToro, con cui non si pagano commissioni di alcun genere sui titoli USA.

Comprare azioni: truffe comuni e come evitarle

Le truffe sono purtroppo un tema ricorrente nel mondo degli investimenti, inclusi quelli azionari. La truffa più comune riguarda i finti broker che ti propongono la loro piattaforma per comprare e vendere azioni. Normalmente in questo caso i depositi vengono direttamente rubati dal broker, che spesso finge di fronte al cliente che il denaro sia ancora presente sul suo conto. Se però si richiede un prelievo, il broker adduce mille scuse per non fornire i soldi al richiedente.

La cosa migliore da fare per evitare problemi con i broker truffaldini è semplicemente operare con società autorizzate Consob. Niente di più semplice, eppure molti investitori non controllano che gli intermediari con cui operano siano autorizzati. Sul sito ufficiale di Consob puoi trovare un albo completo, consultabile gratuitamente, che raccoglie tutte le società legittimate a fare da broker online in Italia.

Una delle cose migliori di questo sistema è che non devi nemmeno fare tu i controlli, c’è un organo di vigilanza professionale che se ne occupa al posto tuo. Devi solo avere la premura di fare questa verifica, senza prendere per buone le parole del broker: molte società fingono di avere un’autorizzazione, che in realtà non hanno.

Una seconda truffa comune è quella del “secondo stipendio” o “guadagno passivo” comprando una certa azione. Pubblicità come “Investi 250€ in Amazon e creati un’entrata passiva”, che purtroppo si vedono spesso online. Normalmente sono pubblicità spam che puntano sulla FOMO, cioè sulla paura che le persone hanno di star perdendo una grossa opportunità. Sii razionale e ricorda che nessun’azione è un guadagno assicurato.

Libri e corsi sul comprare azioni

Libri e corsi di formazione sono sempre un buon punto di partenza per chi vuole imparare a investire. Specialmente sul mondo delle azioni sono stati scritti alcuni dei titoli più interessanti del mondo degli investimenti, tra cui:

- L’investitore intelligente di Benjamin Graham, docente di Warren Buffett;

- One up on Wall Street di Peter Lynch, uno dei più grandi gestori di fondi di sempre;

- Il metodo Warren Buffett, ottimo titolo sulle strategie di value investing applicate dall’Oracolo di Omaha;

- Il piccolo libro dell’investimento di John Bogle, grande risorsa per chi è agli inizi.

Quanto ai corsi, invece, suggeriamo di dare un’occhiata al corso gratis di XTB che trovi cliccando qui. Non c’è bisogno di spendere centinaia o migliaia di euro per un buon corso di formazione sulle azioni. Anche se molti “guru” ti propongono corsi costosi e pieni di promesse pompose, spesso il valore maggiore è nelle risorse gratuite.

XTB è un broker online serio, che ha realizzato questo corso per educare i suoi clienti attuali e potenziali. D’altronde un investitore consapevole investe di più e più a lungo, il che è vantaggioso anche per il broker. Per questo le piattaforme di trading investono molto in risorse formative di qualità, che vengono poi messe a disposizione senza costi.

Opinioni e conclusioni

Ha perfettamente senso imparare a comprare azioni e a costruire un portafoglio. I mercati azionari sono quelli che nel lungo termine offrono il miglior rapporto tra rischio e rendimento, oltre ad avere decenni di storia alle spalle. Iniziando a comprare azioni oggi e facendolo regolarmente di mese in mese, magari tra vent’anni non dovrai riporre tutte le tue speranze di poter andare in pensione nell’INPS o in altri enti previdenziali.

Oltre a essere un buon modo di pensare al proprio futuro, nel tempo un patrimonio investito in azioni si rivaluta in modo da poter essere trasmesso alla generazione successiva. Per effetto dell’inflazione la liquidità si svaluta, mentre i titoli azionari tendono a crescere.

Bisogna approcciare gli investimenti in azioni tenendo sempre in mente che questo tipo di operazioni dà i suoi veri frutti nel lungo termine. Reinvestire i profitti e investire i risparmi a intervalli regolari fa la differenza su intervalli di tempo di 10-20-30 anni.

FAQ

Attualmente in Italia sono Banca Sella e Fineco le due banche più competitive per comprare azioni, ma rimangono molto indietro alle piattaforme specializzate nel trading online. Usare un broker online specifico, non una banca, rimane il modo più conveniente per investire.

Di solito le banche e i broker tradizionali chiedono una somma fissa per eseguito oltre a una cifra variabile. Usando un broker online, invece, si riesce a risparmiare molto e talvolta ad avere molti prodotti acquistabili senza commissioni di alcun genere.

Ormai molte piattaforme permettono di investire a partire da 1€, anche grazie alle azioni frazionali che permettono agli utenti di acquistare quote di proprietà di un’azione.

Le azioni sono più volatili delle obbligazioni, ma nel lungo termine crescono insieme all’economia globale. Per questo rimangono lo strumento di riferimento per chi vuole costruire un portafoglio in grado di resistere a lungo alla prova del tempo.

No Comment